«Автогражданка»: как правильно оформить полис, сколько стоит ОСАГО, как на нём сэкономить и у кого его купить

Рассказываем про тонкости оформления полиса страхования автогражданской ответственности в 2024 году и ищем способы сэкономить на ОСАГО.

ОСАГО давно и прочно засело в сознании большинства автомобилистов как незаменимый атрибут любой поездки. Страховка автогражданской ответственности стала обязательной для всех передвигающихся по дорогам общего пользования машин в далёком 2003 году. С тех пор нововведения предлагают практически каждый год, и 2024-й не исключение. Во сколько теперь обойдётся полис, можно ли на нём сэкономить и как вообще купить страховку? Давайте разбираться.

Для начала стоит определиться со страховой компанией. Выбирать можно по удобству и цене. Главное, чтобы страховщик имел соответствующую лицензию, это можно проверить на сайте РСА. Там же есть возможность узнать предварительную стоимость полиса.

Перечень документов для оформления «автогражданки» небольшой и вполне демократичный. Страховщикам нужно предоставить:

- паспорт;

- водительское удостоверение;

- свидетельство о регистрации автомобиля;

- заполненное заявление.

Список может немного видоизмениться, если страховка оформляется для свежеприобретённого авто, пока не стоящего на учёте. Вместо СТС попросят ПТС и договор купли-продажи. Если же машина, например, в лизинге, понадобится договор аренды.

Стоит отметить, что, если в страховку будут вписаны несколько человек, даже при оформлении «бумажного» полиса их личное присутствие не потребуется. Достаточно будет взять с собой копии их паспортов и прав. С е-ОСАГО всё ещё проще: заявление заполняется в электронной форме, а документы прикрепляются в виде фотографий.

Совсем недавно перечень был на один пункт длиннее — до начала 2022 года в нём фигурировала диагностическая карта. Как мы уже рассказывали, техосмотр личного транспорта моложе четырёх лет перестал быть обязательным, а более возрастные автомобили придётся свозить к специалистам только при постановке на учёт в ГИБДД.

Главное нововведение этого года отчасти связано со стоимостью полиса. Напомним, что со 2 марта водители смогут приобретать страховку на короткий скок — от одного дня до трёх месяцев. При этом привычный персонифицированный «коридор» базовых коэффициентов к непродолжительным страховкам применяться не будет. По задумке компании должны будут сами регулировать ставки (государство, во всяком случае на первых порах, не будет вмешиваться в ценообразование). Если эксперимент удастся, этот рынок могут «отпустить», но пока ценник стандартного ОСАГО вычисляют по уже отработанной схеме.

Расчёты устроены следующим образом: стоимость страховки складывается из величины базовой ставки, умноженной на несколько поправочных коэффициентов.

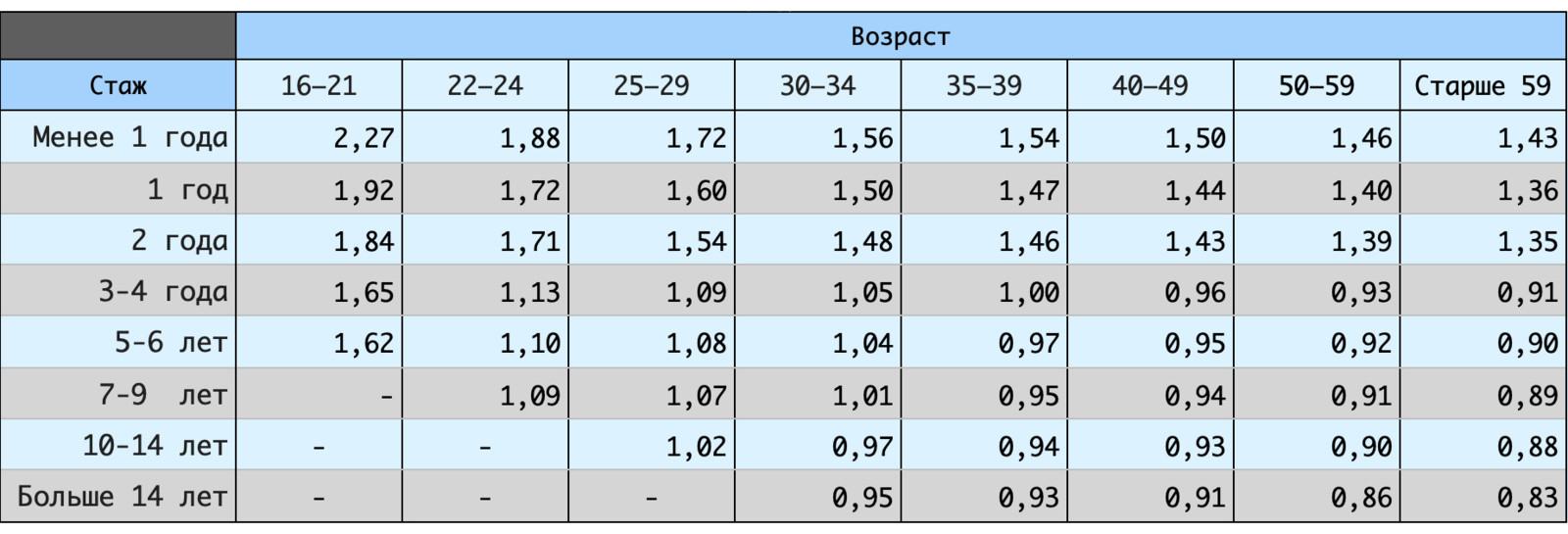

- КВС — возраст и стаж водителя;

- территориальный коэффициент — зависит от региона, в котором используется автомобиль;

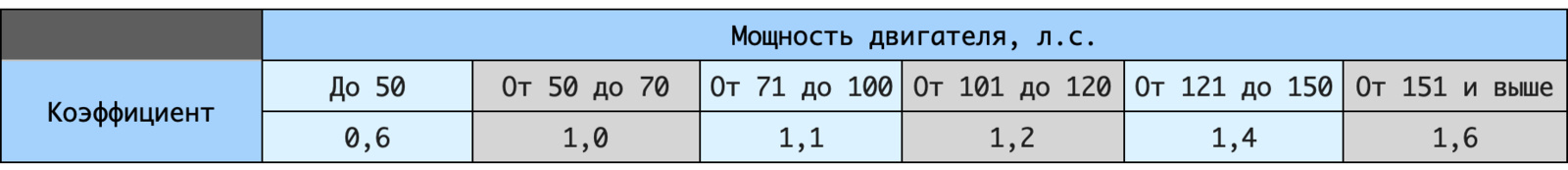

- коэффициент мощности ТС;

- КБМ — бонус-малус, зависящий от количества страховых выплат за предыдущий год.

Все эти цифры на данный момент утверждены Банком России и едины для страховщиков.

Базовый коэффициент для водителей личного четырёхколёсного легкового транспорта сегодня составляет от 1646 до 7535 рублей. Для сравнения «верхняя планка» у автомобилей такси — 15 756 рублей.

В пределах этой суммы страховщики вольны выбирать любое значение, и теперь к инструментам регулирования стоимости добавилась ещё и «законопослушность» страхователя. При расчёте могут учитывать грубые нарушения ПДД — этой информацией через общую базу данных делится ГИБДД.

Таблица КВС в актуальной редакции на текущий год выглядит так:

Перечень территориальных коэффициентов достаточно внушительный. Самый высокий — 1,88 в Мурманске и Челябинске. Самый низкий — 0,68 достался Забайкальскому краю (за исключением Читы и Краснокаменска), Республике Саха (за исключением Нерюнгри и Якутска), Республике Крым (за исключением Симферополя), а также ДНР, ЛНР, Херсонской и Запорожской областям. В Москве коэффициент традиционно большой — 1,8. В культурной столице чуть меньше — 1,64. В областях крупных городов страховать машину получается выгоднее: для Московской области приняли коэффициент 1,56, а для Ленинградской — 1,24.

Коэффициент мощности не пересматривался очень давно и морально устарел, тем не менее в ходу всё ещё такая градация:

КБМ имеет не такую очевидную зависимость, его устанавливают в соответствии с таблицей:

Если разбираться в цифрах не хочется, коэффициент можно проверить онлайн на сайте РСА.

На этом новшества пока закончились, но очень вероятно, что скоро мы увидим ещё некоторые изменения. В первую очередь они могут коснуться суммы максимальной выплаты пострадавшему по ОСАГО. Её планируют увеличить в несколько раз, ориентировочно до двух миллионов рублей. Напомним, сейчас за ущерб имуществу нельзя получить больше 400 тысяч рублей, а за ущерб здоровью — больше 500 тысяч рублей.

Также обсуждают пересмотр или упразднение мощностного коэффициента.

При поднятии верхнего порога выплат страховка неизбежно подорожает, но в любом случае она продолжит защищать всех участников дорожного движения от непредвиденных и достаточно существенных убытков.

Если знать, из чего складываются тарифы, можно скорректировать свой подход к выбору страховой и значительно сэкономить на полисе. Для начала сравните несколько предложений и обратите внимание на те компании, которые применяют более низкую базовую ставку — вилка довольно широкая. Кроме этого, подумайте, кто реально будет ездить за рулём — вписывать в полис всех подряд не лучшее решение (считать будут по водителям с самой «насыщенной» историей). Отдельный пункт — это неопытные автолюбители, имеющие за плечами список из нескольких ДТП в отчётном году. В таком случае может быть выгоднее сделать открытую страховку (без ограничения количества допущенных к управлению человек). Кстати, про срок действия ОСАГО забывать тоже не стоит. Если автомобиль используется исключительно в сезон или скоро отправится на продажу, страховать его на целый год нет никакого смысла — коэффициенты снижаются непропорционально временному промежутку, но сохранить немного денег помогут.

И главный совет: будьте внимательны на дорогах и избегайте аварийных ситуаций. КБМ имеет огромное значение при расчёте, и чем меньше ДТП спровоцирует страхователь, тем ниже он будет.

К сожалению, только лишь стоимостью ОСАГО при выборе страховщика руководствоваться нельзя. Нередко компании с самыми демократичными ценниками перестают быть добрыми волшебниками, как только дело касается выплат. В большинстве случаев пострадавшая в аварии сторона обращается именно к продавцу своего полиса. Это всегда проще в плане коммуникации, а разбираться с тем, кто несёт ответственность за действия виновника, будут уже без участия водителя — с помощью регрессивных требований. Конечно, выплату или направление на ремонт хочется не просто получить (вспоминаем про частые банкротства и фирмы-однодневки), но и сделать это как можно раньше. Законодательство устанавливает максимальный срок для взаиморасчётов, да и какие-никакие правила калькуляции убытков тоже есть, но они не всеобъемлющие. Нередко сроки затягивают «до победного», а итоговая стоимость ремонта с учётом амортизации не может покрыть и половины цены запчастей, не говоря о работе мастеров. Кстати, о последних: обычно чем дешевле полис, тем ниже квалификация и класс самих СТО, на которых могут предложить ремонт. Исходя из этого, можно смело сформировать первые несколько критериев:

- репутация и рейтинг компании;

- её финансовое состояние;

- средний срок возмещения убытков;

- уровень техцентров, аккредитованных для ремонта.

Но помимо очевидных вещей есть ещё целый ряд значимых аспектов:

- срок оформления полиса. Некоторые компании продолжают работать по старинке: с обязательным визитом в офис, а иногда и осмотром машины. Это отнимает ценное время, которое можно было бы конвертировать в деньги, проведи вы его на работе. Куда удобнее обратиться к тем, кто оформляет полис в течение пары-тройки минут в электронном виде;

- наличие поддержки. При ДТП может возникнуть множество неоднозначных ситуаций, разобраться в тонкостях которых бывает непросто. Компетентная горячая линия, доступная 24/7, поможет корректно решить все вопросы и подскажет, как правильно всё оформить;

- удобство пользования страховым продуктом. Речь сейчас не о том, куда спрятать бланк или как сохранить е-ОСАГО в телефоне. За время действия полиса могут скорректироваться регистрационные данные авто, увеличиться или уменьшиться число водителей, да и сам полис рискует оказаться неактуальным вследствие, например, продажи или угона машины. Любое из этих обстоятельств требует внесения изменений в страховку, и чем проще это сделать, тем лучше. То же касается и взаимодействия в случае аварии: в и без того нервной ситуации бесконечно ездить по офисам и подстраиваться под их режим работы не захочется никому. Имеет смысл обратить внимание на предложения компаний, позволяющих решить все вопросы дистанционно;

- наличие акций и скидок. Возвращение части стоимости полиса или прямой дисконт могут сделать даже изначально дорогое предложение куда выгоднее, поэтому обязательно уточняйте о возможных акциях и способах экономии при выборе страховщика.

Подходите к приобретению ОСАГО осознанно и не забывайте вовремя оформлять полисы. Сегодня это можно сделать действительно удобно и быстро, а разовая стоимость страховки не идёт ни в какое сравнение с рисками, которые несёт её отсутствие.

Анонсирующее фото: somanyhorses.ru